更新日:2024-04-12

『相続登記が義務化されたけど手続きしないとどうなる?』

『相続登記義務化はいつの相続から対象?』

『義務化に伴って改正された制度についても詳しく知りたい』

この記事はそのような方向けに書いています。

こんにちは、司法書士、行政書士の樋口です。

私は東京都新宿区に本社を構える司法書士法人リーガル・ソリューションの代表司法書士で、相続、不動産登記、不動産に関する紛争解決手続きをメインに取り扱っています。

令和6年4月1日より、相続登記が義務化されました。

3年以内の申請期限に正当な理由なく手続きをしない場合には、10万円以下の過料が処せられます。

起算点は個別のケースに応じて定まりますので、相続登記の手続きを怠っている方は早めに司法書士に依頼しましょう。

この記事では、相続登記の義務化の詳細や義務化された背景、所有者不明土地の問題等、図解を交えて誰にでもわかるよう詳しく解説しています。

不動産の所有者が亡くなってから手続きをされていない方の参考になるかと思いますので、よろしければ最後までご覧ください。

この記事で分かること

そもそも相続登記とは?

日本の不動産登記制度においては、土地や建物に関する情報は不動産登記簿という帳簿に記録され、原則として誰でも見ることができるようになっています。

この制度の目的は、安全で円滑な不動産取引を実現することにあります。

例えば、買いたい物件があったとしても、誰が所有しているか、抵当に入っているか否か、といった権利関係は、現地を見ただけではわかりません。

それを文字情報として記録しているのが登記で、所有者や担保権設定の有無などを確認することにより、安心して取引を行うことができます。

(登記簿謄本のイメージ)

所有者が亡くなったときは、名義変更の手続きをして帳簿にその情報を反映させるのですが、この登記のことを一般に「相続登記」と呼んでいます。

これまで相続登記の手続きをするかどうかは任意だったのですが、令和6年4月1日から申請が義務づけられることになりました。

この記事では、新しい制度の内容をお伝えするとともに、皆様に取っていただきたい対応策についても解説をしていきます。

相続登記について詳しく知りたい方は『相続登記とは?亡くなった人の不動産の名義変更について法改正点も含め解説』をご覧ください。

相続登記義務化の内容

相続登記を申請する義務が課されるのは、次の3つの場面です。

場面①:所有権の登記名義人について相続の開始があったとき

相続または遺贈により所有権を取得した相続人は、その名義変更登記を申請しなければならないとされています。

場面②:法定相続分による登記がされた後に、遺産分割があったとき

遺産分割により法定相続分を超えて所有権を取得した相続人が申請義務を負います。

場面③:相続人申告登記がされた後に、遺産分割があったとき

相続人申告登記については後ほど詳述しますが、この登記の申出をした人が、その後の遺産分割によって所有権を取得した場合に、申請が義務づけられます。

なお、法定相続分より多い持分を取得した人は、その旨の登記を経なければ、当事者以外の第三者に対して自分が権利者であると主張することができません。

申請義務の有無とは全く別の話ですので、権利を承継したときは、早めに登記手続きをするようにしてください(上の図で「※対抗要件としての登記は必要」とある方)。

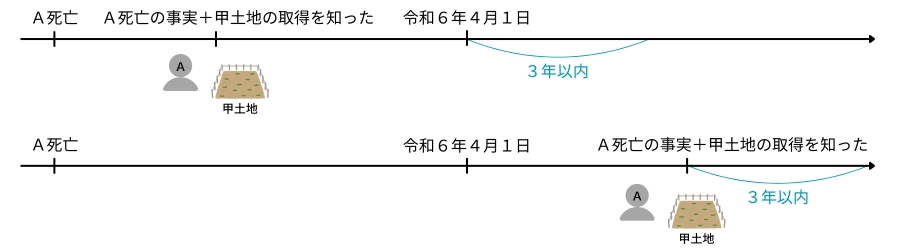

起算日

申請期限は3年以内とされましたが、その起算点は場面ごとに異なります。

場面①:所有権の登記名義人について相続の開始があったとき

㋐自己のために相続(または遺贈)の開始があったことと、㋑対象物件の所有権を取得したこと、この2つの事実を両方とも知った日が起算点です。

相続人が認識したかどうかという主観的な基準ですので、具体的にいつから起算するかは、個々のケースごとの判断となります。

例えば、持ち家に住んでいる親を子が看取った場合であれば、その住居についての申請期限は、通常は被相続人の死亡日から3年以内になると思われます。

一方、遺産の中に家以外の不動産があったとしても、子がその存在を知らないときは、当該物件については3年の期間は進行しません。

数次相続などで相続関係が複雑になると、弁護士や司法書士から連絡が来て初めて自分が相続人だと認識する、ということもあります。

場面②:法定相続分による登記がされた後に、遺産分割があったとき

遺産分割が成立した日から起算します。

遺産分割協議または調停が成立したときは合意が整った日、審判があった場合は審判が確定した日です。

場面③:相続人申告登記がされた後に、遺産分割があったとき

場面②と同じく、遺産分割があった日から期間が進行します。

過去分や経過措置

新しい制度の運用は令和6年4月1日から始まりましたが、これより前に開始した相続についても、義務化の規定がさかのぼって適用されます。

この場合の申請期限は次のようになります。

場面①:所有権の登記名義人について相続の開始があったとき

㋐令和6年4月1日または㋑「自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日」のうち、遅いほうの日から3年以内です。

場面②:法定相続分による登記がされた後に、遺産分割があったとき

㋐令和6年4月1日と㋑遺産分割が成立した日、どちらか遅い日から3年以内です。

例外規定

なお、本来であれば申請をしなければならない場合でも、他の人の行為によって義務を免れることがあります。

結果的に相続登記がなされるのであれば、義務化の目的は達せられるからです。

相続登記が義務化された背景

では相続登記の申請を義務づけた目的は何かというと、全国各地にあまた存在する「所有者不明土地」を解消し、また、その発生を抑制することにあります。

所有者不明土地の定義はいくつかあるのですが、「不動産登記簿により所有者が直ちに判明せず、または判明しても連絡がつかない土地」という意味で用いられる場合が多いです。

このような土地は、現在の権利者を調査するのに多くの時間と費用がかかるため、公共事業や災害時の復旧・復興事業、民間の不動産取引を円滑に進めることができません。

また、適切な管理が行われないまま放置され、周辺の環境を悪化させたり、土砂崩れなどの災害をもたらしたりする危険性もあります。

所有者不明土地が生まれてしまう一因として、相続があっても登記名義が変更されないということが挙げられます。

これまでは相続登記の申請が任意だったため、不利益がないのであれば手続きをしなくてもいいと考える人も少なくありませんでした。

特に、遠方の物件や利用価値が低い不動産に関しては、得られる利益よりも手続きに要する労力や費用のほうが大きいとの理由で、対応を後回しにされがちです。

そのうちに世代が交代し、解決までの時間的・経済的な負担がさらに大きくなり、手に負えなくなって放置されるという悪循環に陥っているケースも多く見られます。

令和4年度の国土交通省の調査によると、所有者不明土地は国土全体の24%にも及んでおり、積極的に対策を講じて発生を食い止めることが喫緊の課題となっています。

その取組みの一つが相続登記の義務化で、登記に最新の所有者を反映させることで、名義人の所在がわかるようにするという狙いがあります。

なお、所有者不明「土地」だけでなく空き家の増加も深刻な問題になっているため、土地も建物も一律に申請義務の対象とされました。

罰則

登記を申請する義務があるにもかかわらず、正当な理由なく手続きをしない場合には、10万円以下の過料に処すと規定されています。

過料というのは、行政上の秩序を維持するために違反者から金銭を徴収する罰則のことです。

刑事罰ではないため前科にはなりませんが、過料が科されたのに払わないでいると、財産を差し押さえられるなどの不利益を被る可能性があります。

過料が想定されるケース

とはいえ、申請期限が過ぎたからといって直ちに制裁を受けることはありません。

違反の有無も、役所が進んで調査をするのではなく、次の㋐㋑のケースにおいて、申請された登記をきっかけに法務局が知ることになった情報で判断するとされています。

ケース㋐:登記申請の際に添付した遺言書から、申請者が他の不動産も取得したことがわかる場合

ケース㋑:登記申請の際に添付した遺産分割協議書から、申請者が他の不動産も取得したことがわかる場合

どちらも限定的な場面ですし、また、正当な理由があれば過料は科されませんので、現時点では、実際に制裁を受けるケースは少ないのではないかと思われます。

過料が課されるまでの流れ

①法務局による義務違反の把握

運用の透明性・公平性を確保するため、法務局が義務違反を把握することができるのは、前の「過料が想定されるケース」で挙げた㋐㋑2つの場合に限られています。

②義務履行の催告

法務局が対象者に対し、書留郵便や信書便(引受け及び配達の記録がされるもの)で催告書を郵送します。

催告書には、一定期間内に申請をすべき旨、手続きをしないことにつき「正当な理由」がある場合には、その具体的な事情を申告すべき旨などが記載されています。

③催告への対応

対象者が催告に応じて登記手続きをしたときは、申請期限を過ぎてしまった理由が何であれ、過料が科されることはありません。

申請をしない「正当な理由」があることを申告するときは、それを催告書に記入し、事情を裏付ける資料と一緒に返送(または法務局に持参)します。

「正当な理由」の有無は、様々な事情を考慮したうえで個々のケースごとに判断されますが、一般的に認められやすい類型としては次の場合が挙げられます。

・相続人の数が多く、戸籍等の書類収集や関係者の把握に多大な時間がかかる場合

・相続人間で、遺言の有効性や遺産の範囲などが争われている場合

・申請義務を負う人が重病の場合

・申請義務を負う人が、DV被害などで避難を余儀なくされている場合

・経済的な困窮により、申請にかかる費用を払えない場合

④裁判所への通知

催告をしたにも関わらず申請がされず、「正当な理由」もない場合には、法務局が管轄地方裁判所に対し、過料の対象となる案件があることを通知します。

⑤過料決定

裁判所は、実際に制裁を科すべきかどうかを判断し、過料の決定を出したときは、対象者に決定書を送付します。

⑥⑦過料の支払い

裁判所からの決定書が届いてしばらく経つと、今度は検察庁から納付の方法や期限に関する通知が届きますので、記載された指示に従って支払いをしてください。

過料規定の意義

相続登記の義務化について、「罰則がある」という点を強調する記事なども見受けられますが、今回の過料の規定は違反者を取り締まる意図で設けられたのではありません。

所有者不明土地の解消を図るべく、自発的に相続登記を申請してもらうということが目的です。

金銭的な負担の可能性があることを示唆してまで登記を促さないといけないくらい、所有者不明土地は切迫した社会問題だということなのです。

相続登記が未了の不動産に心当たりがある方は、どうかご協力をお願いいたします。

遺産分割協議がまとまらない場合に検討すること

所有者不明土地の発生を防ぐという観点からは、遺産分割後の確定的な権利関係を登記することが望ましいのですが、これが難しいケースも少なくありません。

書類の収集や相続人の調査に時間がかかる、関係者間の連絡調整が難しい、合意が整わないなどの理由で、手続きを行いたくてもできないという方もいらっしゃるかと思います。

期限内に相続登記を申請することが困難な場合の対応策として、次の方法が考えられます。

- 相続放棄の申立て

- 法定相続分による相続登記

- 相続人申告登記の申出

家庭裁判所に対して相続放棄の申立て

相続放棄をすると、その人は初めから相続人ではなかったという扱いになりますので、登記の申請義務も負いません。

そのため、財産を取得する意思が全くなく、遺産分割手続きにも関わりたくないという場合は、放棄の申立てをするのも一つの手段です。

ただ、相続放棄をするかどうかは、「自己のために相続の開始があったことを知った時から3か月以内」という、比較的早い期間で判断する必要があります。

また、特定の不動産だけでなく遺産すべてを相続できなくなりますので、引き継ぎたい財産がある方にはおすすめできません。

法定相続分による相続登記

遺言書がないときは、遺産分割がされるまでの間、相続人全員が法定相続分の割合で遺産を共有している状態になります。

この共有状態をそのまま登記することも可能で、一般的に「法定相続分による相続登記」と呼ばれています。

(登記記録のイメージ)

この登記は、全員が同意していないときでも、相続人の一人から申請することができます。

ただし、申請人以外の相続人については、手続きに関与していないのに氏名・住所が公示される、登記識別情報(いわゆる権利証)が発行されないなどの不利益が生じます。

また、遺産分割を試みている段階であるにも関わらず、法定相続分で取得することになったかのような記録がされることで、かえって紛争を招いてしまうおそれもあります。

関連記事:法定相続分による相続登記の流れ|保存行為で単独申請する場合についても解説

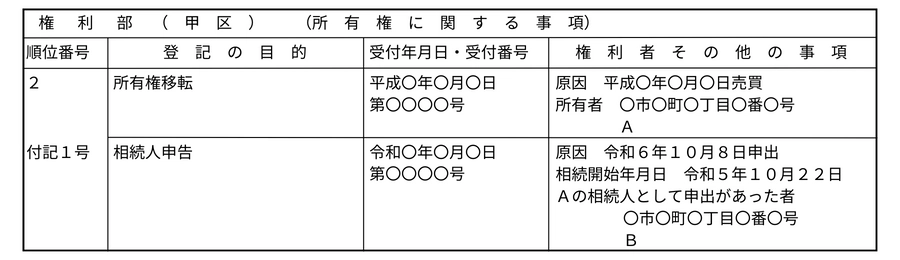

相続人申告登記の申出

相続放棄や登記申請をしない限り義務から解放されないというのでは、相続人の負担が重くなりすぎてしまうため、簡単に履行することができる方法が新たに用意されました。

一般に「相続人申告登記」と呼ばれる制度で、相続登記の義務化と同じく令和6年4月1日から運用が始まっています。

制度の内容

申請義務を負う人は、対象となる不動産を特定したうえで、㋐所有権の登記名義人について相続が開始した旨と、㋑自分がその相続人である旨を法務局に申し出ることができます。

申出を受けた法務局は所定の審査を行い、申出人の氏名や住所を職権で登記します。

(登記記録のイメージ)

申出人・申出の方法

申出をすることができるのは、相続または遺贈によって不動産の所有権を取得し、登記申請の義務を負う相続人です。

冒頭の図でいうと場面①に該当する人が対象で、場面②や場面③の義務を相続人申告登記によって履践することは認められません。

申出の方法は3通りあり、いずれも登録免許税の納付は不要です。

- 管轄法務局の窓口に申出書を提出する。

- 管轄法務局に申出書を郵送する。

- 管轄法務局宛てにオンラインで送信する。

あまり複雑ではない相続に関しては、ウェブ上で申出を完結させることができる場合もありますので、ご自身で手続きをされる方は下記URLをご参照ください。

※「かんたん登記申請」から申出ができます。

申出に必要な書類

添付する書類も必要最小限に絞られており、一般的には次の2種類で足ります。

- 相続があったことを証する情報(戸籍など)

- 申出人の住所を証する情報(住民票など)

ただし、被相続人の本籍と登記上の住所が異なる場合や、数次相続や兄弟姉妹の相続のときには、求められる書類が増えますのでご注意ください。

申出の効果

申請期限内に申出をした相続人は、登記手続きをすべき義務を履行したものとみなされます。

あくまで相続人の負担を減らすための救済措置という位置づけのため、相続登記と違って権利関係を公示する効果はなく、登記識別情報も発行されません。

登記名義人は被相続人のままですので、売却や担保権設定の前提としての相続登記を省略することはできませんし、遺産分割がされた後は、その旨の登記手続きが必要です。

法定相続分による相続登記と相続人申告登記の違い

遺産分割の見通しが立たないとき、法定相続分による相続登記と相続人申告登記のどちらを選択したらいか、迷われる方も少なくないと思われます。

2つの手続きの主な違いをまとめました。

| ㋐法定相続分による相続登記 | ㋑相続人申告登記 | |

| 申請・申出時に必要な戸籍 | 被相続人の出生から死亡まですべての戸籍と、相続人の現在戸籍 (BCD以外に相続人がいないことの証明が必要) |

申出人が相続人であることがわかる戸籍 (Bが相続人であることが証明できればよい) |

| 登録免許税 | 固定資産評価額の0.4% ※一定の場合は免税 |

非課税 |

| 登記により公示される情報 | AからBCDに所有権が移転したこと、BCD全員の氏名・住所・持分 | Aが死亡したこと、Bの氏名・住所 |

| 登記により義務を免れる人 | BCD全員 | Bのみ |

| 売却や担保権設定の可否 | 可 持分のみの処分もできる |

不可 (登記名義人はAのままなので、処分の前提として相続登記が必要) |

| 登記後、氏名や住所に変更があった場合 | 令和8年4月1日以降、変更登記の申請が義務づけられる | 変更の申出はできるが、義務ではない |

| 登記後、遺産分割があった場合 | 分割の日から3年以内に、遺産分割の内容を反映させる登記を申請する義務が生じる ※法定相続分どおりに分割した場合を除く |

分割の日から3年以内に、遺産分割の内容を反映させる登記を申請する義務が生じる ※法定相続分どおりに分割した場合でも申請義務あり |

(スマホでは右にスクロールできます)

相続人申告登記の最大の利点は、簡易な手続きで義務を免れることができるということです。

一方で、不動産を売却して代金を相続分割合で分けたいなど、多少の手間をかけてでも法定相続分による登記をすることが意味を持つケースもあります。

ご依頼後には、どちらの手続きがいいか、他の手段はないのか等のご相談も承りますので、よろしければお問い合わせください。

所有者不明土地を防止するためのその他の改正

逼迫した課題である所有者不明土地問題を解決するために、近年、相次いで制度の見直しが行われています。

所有者不明土地の発生原因ついては、相続登記の未了が60%余り、氏名・住所変更登記の未了が35%を占めるとされています(令和4年度国土交通省調査)。

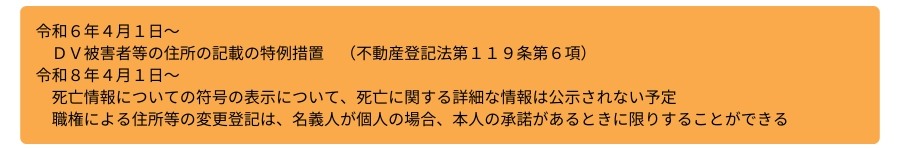

まずは相続登記の申請を促すべく、令和6年4月1日から義務化が始まったところですが、令和8年4月1日以降は氏名や住所の変更登記手続きも必須になります。

同時に、手続きに対する負担感を和らげ登記申請を促進するための仕組みも設けられました。

ただ、登記の情報が最新のものに更新されたからといって、必ずしも名義人の所在を把握することが容易になるとは限りません。

公示されるのは、個人であれば氏名と住所、法人の場合は名称と住所(本店の場所)のみでしたので、連絡を取るのに十分な情報量とはいえないケースもありました。

そこで、所有者の特定や所在の確認がしやすくなるよう、登記に記録する事項が増やされました。

また、自発的な申請を待つだけでなく、法務局が職権で登記をすることができる範囲を広げ、記録情報の最新化を後押しすることにしました。

新しい制度では、職権登記のための情報を法務局が積極的に収集することも予定されています。

まだ確定はしていませんが、情報の取得先としては、住民基本台帳ネットワークシステムや商業・法人登記システムなど、既存の仕組みが利用される見通しです。

システムに登録されている人と登記名義人とが同一人物であることを確認したうえで情報を得るのですが、法務局が現在持っている情報のみでは十分な特定ができません。

そこで、他のシステム上の情報と名義人とを結びつける検索用情報(検索キー)を追加で保有すべく、生年月日等を登記申請時に提供してもらうことになりました。

一方で、名義人のプライバシーにも配慮する必要があります。

死亡の事実や氏名・住所の異動履歴は、戸籍や住民票に記載される情報ですが、個人情報保護のため限られた人しか取得できないようになっています。

これに対し、登記簿は誰でも閲覧することができるため、変更の情報が無制限に随時反映されるとなると、戸籍等が公開されるのと同じ状況になってしまうおそれがあります。

そのため、名義人が個人である場合に関しては、プライバシー保護のための施策も用意されました。

さらに、保有すること自体が負担になるような物件についての相続登記を促すため、承継後に不動産を処分することができる途が開くことにしました。

相続や遺贈によって土地の所有権を取得した相続人が、一定の要件のもとで不動産を手放すことができる制度で、令和5年4月27日から運用が始まっています。

なお、所有者不明土地を円滑に利用するための仕組みも設けられ、令和5年4月1日から施行されていますが、これらについては別の記事で解説します。

- 財産管理制度の見直し

- 共有制度の見直し

- 相隣関係規定の見直し

- 遺産分割の期間制限 など

住所等の変更登記の申請義務化

改姓・改名や転居などにより名義人の氏名や住所が変わったとしても、登記が自動的に書き換えられることはありません。

変更を反映させるためには、その旨の登記(以下「住所変更登記等」といいます。)を申請する必要があるのですが、現時点ではこの手続きをするか否かは任意です。

登記手続きをしない人も少なくないのですが、名義人の最新の連絡先がわからないことが、所有者不明土地を生じさせる一因と考えられています。

そこで、令和8年4月1日以降は、住所変更登記等についても、変更日から2年以内に登記申請が義務づけられることになりました。

相続登記と同じく、施行日前に異動があった場合も対象です。

個人か法人かを問わず、氏名・名称や住所が変わった者が義務を負い、正当な理由がないのに手続きを怠ったときは5万円以下の過料が科される可能性があります。

「正当な理由」があると認められる具体例については、施行日が近づく頃には公表されると思われます。

登録免許税の免税措置

登記をする際には登録免許税という税金を納めるのが原則で、相続登記の場合は次の計算で算出します。

登記を申請する年度の固定資産評価額(1,000円未満切り捨て)×0.4%=登録免許税(100円未満切り捨て)

※算出した金額が1,000円未満になる場合には、登録免許税は1,000円

相続人にとって有益な不動産であれば、多少の出費があっても申請してくれるのですが、利用価値が低く費用倒れになるおそれがある物件は放置されがちです。

「お金をかけてまで手続きをしたくない」という心理が相続登記を妨げる理由の一つになっていますので、これを解消すべく、登録免許税の免税措置が設けられています。

㋐数次相続の場合

何代にもわたって手続きがされていない土地の相続登記は、収集すべき戸籍の量が多く、連絡が必要な関係者も多数に上るため、通常よりも手間や費用を要します。

登録免許税は一申請ごとに算出しますので、移転登記が何件も必要な数次相続だと、さらに負担が増えてしまいます。

そこで、相続または遺贈によって土地の所有権を取得した相続人が、登記手続きをする前に亡くなったときは、その人への移転にかかる税金が免除されています。

関連記事:中間省略できる?数次相続が発生している場合の相続登記について解説

㋑不動産の価格が100万円以下の場合

数次相続のような複雑さはなく、比較的簡単に申請できるときであっても、財産の価格が低いために手続きが後回しにされるケースも少なくありません。

そのため、土地の固定資産評価額が100万円以下の場合には登録免許税を非課税にすることで、登記申請の促進が図られています。

当初は「一定の条件を満たした10万円以下の土地」に限られていましたが、令和3年4月1日から適用範囲が拡充され、評価額が100万円以下であれば一律に免税されます。

基準額以下かどうかは土地1筆ごとの価格で計算し、また、持分の場合には、不動産全体ではなく取得する部分の額をもとに判断します。

㋐㋑ともに令和7年3月31日までの期間限定の措置ですが、この期間は延長される可能性もあります。

なお、免除の対象は土地のみで、建物については数次相続でも少額であっても課税されますので、ご注意ください。

遺贈の登記の単独申請

財産の全部または一部を遺言によって無償で譲ることを遺贈といい、相続人に限らず広く第三者に遺産を承継させることができます。

遺贈の相手が相続人であるときは、相続と状況が似ていることから、令和6年4月1日から譲受人に登記申請の義務が課されています。

一方で、遺贈の登記は共同申請で行うのが原則のため、関係者の協力が得られない場合には、裁判を起こさなければならないという負担が生じてしまいます。

そこで、手続きを容易にするため、相続人に対する遺贈については、遺産を取得した人が単独で申請をすることができるようになりました。

法定相続分で相続登記がされた場合における登記手続の簡略化

法定相続分による登記がされた後に遺産分割があったときは申請が義務づけられましたが、こちらの場面でも手続きの負担が軽くなります。

従来は、「遺産分割」を登記原因とし、相続人全員が関与して持分移転登記を行わなければならないとされていました。

法律上の要請ではなく、実務の現場でそのような取扱いになっていたのですが、この運用が変更され、新たな名義人が単独で更正登記を申請することが可能になりました。

遺産分割があった場合のほか、次のケースでも単独での更正登記が認められます。

法定相続分による登記がされた後に、

- 相続人の一部が相続放棄をした場合

- 特定の相続人に対し財産を相続させる旨の遺言書が見つかった場合

- 特定の相続人に対し財産を遺贈する旨の遺言書が見つかった場合

なお、今までどおり共同申請による登記手続きをしても問題ありません。

特に、登記上の利害関係を持つ第三者がいる場合には、その人の承諾がなければ更正登記をすることができないため、移転登記の方法を選択することも少なくないと思われます。

戸籍謄本等の広域交付

相続手続きにあたっては、誰が相続人になるかを判断するため、亡くなった人の出生から死亡までの戸籍と、相続人の現在の戸籍をすべて取得する必要があります。

戸籍はコンピュータ化・転籍・結婚・離婚などの事由により作り替えられるため、一生分を集めると、少ない場合でも3~5通程度にはなるのが一般的です。

少し前までは本籍地がある市区町村役場でしか発行を受けられなかったのですが、令和6年3月1日から、全国どこの自治体の窓口でも戸籍を取得することが可能になりました。

ただし、他の役所で入手できる戸籍は、請求者本人・配偶者・直系尊属・直系卑属の分に限られています。

別の戸籍に入っている兄弟姉妹やおじ・おば、個人事項証明書(戸籍抄本)、一部事項証明書は、引き続き本籍地の自治体への請求手続きをすることになります。

また、郵送での請求や代理人による取得は認められておらず、必ず申請者本人が開庁時間帯に窓口に出向く必要があります。

所有不動産記録証明制度

登記手続きをするためには、まず被相続人が所有していた物件を把握しなければなりませんが、亡くなった人との関係性によっては調査が困難なこともあります。

しかし、全国の不動産の中から特定の人の所有物件を検索することができるシステムは、今のところは存在しません。

登記簿は不動産を基準として作成されているため、登記事項証明書(登記簿謄本)を取得する際には、地番や家屋番号などで土地・建物を指定して請求することが必要です。

各自治体が管理している名寄帳は所有者単位で取得することができますが、記載されているのは当該市区町村内にある物件のみです。

相続人に気づいてもらえなければ登記の申請も進みませんので、対策として、令和8年2月2日から法務局で「所有不動産記録証明書」が発行される運びとなりました。

この証明書は、登記名義人を基準として所有不動産を一覧にしたもので、該当する物件がないときでも、記録がない旨が記載された書類を受け取ることが可能です。

もともとは相続の際の登記漏れを防ぐ目的で創られた制度ですが、自分自身が所有する不動産を確認したいという需要もあると考えられたため、請求権者は相続人に限られません。

| 請求できる者 | 取得できる証明書 |

| 所有権の登記名義人として記録されている個人・法人 | 自分が所有する不動産の一覧についての証明書 |

| 相続人その他の一般承継人 | 被相続人や被合併会社が名義人になっている不動産の一覧についての証明書 |

| 誰でも | 「記録されている不動産はない」旨の証明書 |

(スマホでは右にスクロールできます)

※代理人からの請求も可能

ただし、あくまで登記されている氏名・住所での検索になるため、先代からの相続登記や住所変更等の登記が未了の物件は抽出できない可能性があります。

海外居住者の国内連絡先の登記事項化

国際化の進展に伴い、所有者が外国に住んでいたり、国外の投資家が日本の不動産を買ったりするケースも増えています。

海外の名義人に連絡を取ろうとする場合、国内在住の人と比べ利用できる手段が限られており、現地訪問や国際郵便など、手間と時間をかけて対応することも少なくありません。

また、郵便網や住所情報が整備されていない国も多く、登記後に氏名や住所の変更があると、所在を追跡することが困難になってしまいます。

そこで、日本に住所を有しない名義人については、国内における連絡先となる者を選任してもらい、その人の情報も登記することにしました。

| 国内連絡先となる者 | 新たな登記事項(国内連絡先事項) |

| 個人の場合 | 氏名、住所 |

| 法人の場合 | 名称、国内の住所・営業所・事務所の所在地、会社法人等番号 |

| 連絡先となる者がいない場合 | 国内連絡先となる者がない旨 |

連絡先となる者は個人でも法人でもよく、所有権の取得手続きに関与した不動産会社や司法書士、納税管理人などが就任することが期待されています。

一方で、氏名や住所が公示されて不特定多数の人の目に触れるため、連絡先になることを承諾してくれる人が簡単には見つからない可能性もあります。

そのため、制度が定着するまでの間は、就任してくれる人がいない場合でも、「連絡先はない」と申請書に記載すれば、登記を受け付けてもらえることになっています。

法人識別事項の登記事項化

また、法人については、住所が国内にあるかどうかに関わらず、当該法人を特定し登記の真正を確保するのに役立つ情報(法人識別事項)が登記されます。

| 法人の区分 | 新たな登記事項(法人識別事項) |

| 会社法人等番号を有する法人 | 会社法人等番号 |

| 会社法人等番号がなく、外国の法律に基づいて設立された法人 | 設立された国の名称(設立準拠法国) |

| 上記以外の法人 | 法人が設立された根拠となった法律の名称(設立根拠法) |

会社法人等番号は法人を設立した際に法務局が割り振る12桁の番号で、法人登記簿で確認することができます。

ローマ字氏名の併記

こちらは日本国籍を有しない個人を対象とする制度です。

従来、個人の氏名には日本文字しか使用できなかったため、アルファベットで表記されている人についてはカタカナに直して登記をしていました。

しかし、カタカナへの変換方法が統一されていないため、本人確認の際に氏名が完全に一致せず、混乱を招く例も見られました。

例えば「Jane Oliver」という名前が、ある書類では「ジェーン・オリヴァ」、別の書類では「ジェイン・オリバー」と記載されているような場合です。

そこで、外国籍の人でも容易に同一性を確認することができるよう、ローマ字(アルファベット)氏名を併記するという改正がされました。

(登記記録のイメージ)

旧氏の併記

さらに、日本国籍を持つ名義人は、改姓・改名前の旧氏を併記してもらうことができるようになります。

旧氏の併記については、法人登記では平成27年2月27日から可能だったのですが、不動産登記においては認められていませんでした。

しかし、戸籍上の氏名でしか記録されないことを理由に申請を躊躇してしまう人もいることから、登記手続きを促進するために制度の見直しがされました。

(登記記録のイメージ)

新たに記録される事項のうち、旧氏の併記は希望者のみの措置です。

また、令和6年4月1日より前に名義を取得した人についても、申出をすれば、法人識別事項、ローマ字氏名、旧氏が追加で登記されます。

| 国内連絡先事項 | 法人識別事項 | ローマ字氏名 | 旧氏 | |

| 対象者 | 国内に住所がない個人および法人 | 国内・国外のすべての法人 | 日本国籍を持たない個人 | 日本国籍を有する個人 |

| 登記 | 必要的 | 必要的 | 必要的 | 任意 |

| 施行日前の登記名義人 | 規定なし | 申出により登記してもらうことができる | 申出により登記してもらうことができる | 申出により登記してもらうことができる |

(スマホでは右にスクロールできます)

死亡情報についての符号の表示

職権による登記に関しては、令和8年からの運用に向けて準備をしている段階のため、まだ詳細が公表されていない部分も多いのですが、現時点での情報をもとにお伝えします。

まず、所有権の登記名義人が死亡したことを法務局が知ったときは、その事実を職権で登記に記録するという制度が導入される予定です。

名義人について相続が開始しているということがわかる何らかの記号が付されるのみで、相続人の氏名や住所は記録されません。

そのため登記簿を見ても現在の権利者は判明しないのですが、名義人の死亡の有無が判明するだけでも、所有者を探索する負担を減らすことができると期待されています。

職権による住所等の変更登記

また、氏名や住所の異動に関する情報も法務局が取得できるようになり、職権による住所変更登記等をすることが可能になります。

ただし、プライバシーへの配慮から、名義人が個人の場合には、その人からの申出があるときに限り登記ができるとされています。

職権で氏名・名称・住所の変更登記がなされたときは、登記名義人は申請義務を履行したものとして扱われます。

検索用情報の提供の求め

法務局による情報の照会先としては、個人については住民基本台帳ネットワークシステム、法人の場合は商業・法人登記システムが想定されているようです。

法人の検索キーに関しては、令和6年4月1日から登記事項となった会社法人等番号を利用することができるため、追加の情報提供は求められていません。

一方、個人の場合は特定性を確保する必要があり、氏名・住所のほかに生年月日等の情報を提出することになる見通しです。

具体的には登記の申請書に生年月日等を記載することになると思われますが、プライバシー保護のため公示の対象にはならず、法務局内部で検索用情報として保管されます。

DV被害者等の住所の記載の特例

そして、特に個人情報を秘匿する必要性が高い場合には、住所を非公開にできる制度も設けられました。

これまでにも、DV被害者が登記名義人であるときは、登記の閲覧を制限するなどの運用がされてきたのですが、今回の改正で法的に整備されました。

対象は、「住所が明らかにされることにより、人の生命若しくは身体に危害を及ぼすおそれがある場合又はこれに準ずる程度に心身に有害な影響を及ぼすおそれがある」場合です。

具体的には、次の方々が該当します。

㋐ ストーカー行為等の規制等に関する法律で規定されるストーカー行為等の被害者で、さらに反復して被害を受けるおそれがある人

㋑ 児童虐待の防止等に関する法律で規定される児童虐待を受けた児童で、さらなる虐待を受けるおそれがある人

㋒ 配偶者からの暴力の防止及び被害者の保護等に関する法律で規定される被害者で、さらなる暴力を受けるおそれがある人

㋓ その他、心身に有害な影響を及ぼす言動(身体に対する暴力に準じるものに限る)を受けた者で、さらなる心身に有害な影響を及ぼす言動を受けるおそれがある人

㋐㋑㋒の個々の法律の適用を受けられない場合でも、㋓心身に有害な影響を受けるおそれがあると認められれば足りるという点で、従来よりも保護される範囲が広くなっています。

要件を満たした人が法務局に申出をしたときは、現住所に代わる公示用住所が登記事項証明書に記載されます。

代わりに記載される住所としては、弁護士や司法書士の事務所、支援団体、法務局の所在地などが想定されています。

ただし、所在不明となるのを防ぐため、名義人と連絡を取ることのできる住所でなければならず、関係のない場所や架空の住所は認められません。

なお、この記事で紹介してきた他の制度は「所有権の登記名義人」が対象ですが、被害者を守る観点から、公示用住所の記載に関しては適用範囲が限定されていません。

抵当権の債務者(抹消済みを含む)、閉鎖された登記簿(コンピュータ化後のもの)など、申出人の住所が記載されている部分はすべて置き換えてもらうことが可能です。

また、緊急性・必要性が高いことを考慮し、対象者の住所や所有不動産の場所に関係なく、全国どこの法務局にも申出をすることができます。

相続土地国庫帰属制度

相続手続きがされたとしても、望まずに取得した不動産については、関心が乏しいため適切に管理がされず、将来的に所有者不明土地になってしまう可能性も少なくありません。

このような事態を防ぐため、一定の要件の下で、取得した土地の所有権を放棄することを認める仕組みが整えられました。

制度の運用が始まったのは令和5年4月27日ですが、条件を満たすのであれば、それ以前に取得した土地も手放すことができます。

ただし、どのような土地でも引き取ってもらえるというわけではありません。

(申請却下、不承認となる土地の例)

・建物が建っている

・担保権や使用収益権(地上権、賃借権など)が設定されている

・通路、墓地、境内地、水道用地など、他人による使用が予定されている

・一定基準を超える特定有害物質により汚染されている

・境界が明らかでない、所有権の存否・帰属・範囲について争いがある

・通常の管理・処分をするにあたり、過分の費用や労力を要する

また、空き家などの建物については物理的に消滅させることもできるため、国庫帰属制度の対象となる不動産は土地に限られています。

相続登記の費用

相続登記にかかる費用には、大きく分けて実費と報酬とがあり、司法書士に依頼した場合に提示される登記費用は、通常はこの2つを合計した金額になっています。

報酬は事務所ごとに内部基準に従って設定されており、不動産の個数や評価額、相続人の数、相続関係の複雑さの程度などにより変動するところも多いです。

|

主な実費 |

登録免許税 | 固定資産評価額の0.4%(免税措置あり) |

| 証明書の発行手数料 | 戸籍、住民票、印鑑証明書、評価証明書など | |

| 謄本代 | ||

| 交通費、郵送料 | ||

| 報酬 | 専門家へ払う手数料 | 事務所により異なる |

(スマホでは右にスクロールできます)

関連記事:相続登記の費用はいくらくらい?必要経費と報酬の相場について解説

終わりに

繰り返しになりますが、相続登記の申請義務化の目的は、所有者不明土地を解消し、その発生を予防することにあります。

とりあえず義務から解放さればいい、過料が科されなければいい、金銭的な負担が多くないから構わない、で終わらせてしまっては、問題を根本的に解決することはできません。

次の世代に負担を先送りしないためには、最終的に確定した権利関係(遺産分割が済んだ状態)を登記することが必要です。

様々な理由から相続登記をしたくても手続きができず、お困りの方もいらっしゃることと思います。

弁護士・税理士・土地家屋調査士・司法書士などの専門家、福祉・経済団体、自治体など、肩の荷を下ろすことができる相談窓口はたくさんありますので、まずはご連絡ください。

当事務所でも、皆様のお手伝いができるよう多面的なサービスをご用意しております。

所有者不明土地問題の解決に向け、皆様のご協力を賜りますようお願い申し上げます。

この記事の執筆者

-

東京司法書士会所属 登録番号7208号

東京都行政書士会所属 登録番号第19082417号

司法書士法人リーガル・ソリューション 代表司法書士

行政書士事務所リーガル・ソリューション 代表行政書士

前職の不動産仲介営業マン時代に司法書士試験合格。

都内の司法書士法人に転職し経験を積んだ後、司法書士法人リーガル・ソリューションを設立、同社代表社員就任。

開業以来、遺産相続、不動産登記手続き、不動産に関する紛争の解決(立ち退き、賃貸トラブル、共有物分割請求、時効取得等)に特化。

保有資格は、司法書士、行政書士、宅地建物取引士、マンション管理士、管理業務主任者、競売不動産取扱主任者。

- 2024年4月12日相続登記相続登記が義務化|義務化された背景やその他の改正についても解説

- 2023年9月21日時効取得時効取得は難しい?不動産の時効取得について徹底解説

- 2023年2月18日相続登記配偶者居住権とは?要件やデメリットを司法書士がわかりやすく解説

- 2022年11月19日家族信託家族信託とは?制度やできることを司法書士がわかりやすく解説